Afbouw fiscaal voordeel betaalde partneralimentatie vanaf 2020

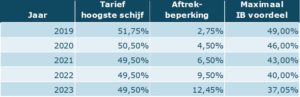

Vanaf 2020 kunt u minder partneralimentatie aftrekken van de belasting als u onder een hogere IB-schijf valt. Het einddoel van deze maatregel is dat er in 2023 alleen nog recht bestaat op teruggave tegen het laagste IB-tarief van 37,05%. Dit staat in het Belastingplan 2020. Wat betekent dit voor mensen die gescheiden zijn of gaan scheiden?

Versobering aftrekposten geldt niet alleen voor partneralimentatie

Sinds 1 januari 2014 is het fiscaal voordeel over de hypotheekrente al stapsgewijs afgebouwd naar maximaal 49% voor 2019. Vanaf 1 januari 2020 wordt de afbouw van dit fiscaal voordeel versneld. Daarnaast wordt de aftrekbeperking vanaf deze datum ook ingevoerd voor een aantal andere aftrekposten:

- Ondernemersaftrek;

- MKB-winstvrijstelling;

- terbeschikkingstellingsvrijstelling;

- persoonsgebonden aftrek (waaronder betaalde partneralimentatie).

In de komende jaren wordt het fiscaal voordeel jaarlijks verder afgebouwd, totdat in 2023 het fiscaal voordeel altijd gelijk is aan het tarief in de eerste belastingschijf.

Wat betekent dit voor een gescheiden IB-ondernemer?

De IB-ondernemer krijgt niet alleen te maken met een aftrekbeperking op de betaalde partneralimentatie en de hypotheekrente. Er geldt ook een aftrekbeperking op de MKB-winstvrijstelling en de ondernemersaftrek. De door de ondernemer verschuldigde inkomstenbelasting kan hierdoor fors toenemen.

Aftrekbeperking reden tot wijziging van een lopende partneralimentatie?

Een wijziging van het netto-inkomen van de alimentatieplichtige is wettelijk een reden tot wijziging van een bestaande onderhoudsverplichting. In eerste instantie lijkt het dan ook logisch dat de beperking van de aftrek aanleiding geeft tot het verlagen van de te betalen bruto partneralimentatie. De werkelijkheid kan echter vaak anders zijn.

De beperking van de aftrek is namelijk onderdeel van een totaalpakket aan maatregelen, waaronder ook het verlagen van de IB-tarieven van de 2e en 3e schijf valt. Het negatieve effect van de aftrekbeperking op het netto inkomen, wordt hiermee in veel situaties grotendeels of geheel teniet gedaan. Een verzoek tot verlaging van de partneralimentatie op grond van de beperking van de aftrek zal dan ook niet snel worden gehonoreerd. Dit terwijl de alimentatieplichtige er feitelijk wel financieel op achteruit gaat. Want tot het pakket aan maatregelen behoort ook een aantal lastenverzwaringen, zoals de verhoging van de BTW en de energieheffingen.

En als u nu in scheiding ligt

Als u nu gaat scheiden, is het verstandig om alvast rekening te houden met de verlaging van het aftrektarief in de komende jaren bij het berekenen van de partneralimentatie. Het inzichtelijk maken van de financiële gevolgen door de mediator is belangrijk om gezamenlijke afspraken te maken die toekomstbestendig zijn.

Om de toekomstige afbouw van het fiscale voordeel voor te zijn, is het afkopen van (een deel van) de resterende alimentatieplicht wellicht een oplossing. Dit kan gelden voor lopende en nieuwe verplichtingen. Ook hierbij is deskundig advies aan beide exen van groot belang.